Keine Umsatzsteuer auf fiktive Rücklieferung von KWK-Strom – aktuelle Entwicklungen fordern Ihr Handeln!

Am 16.6.2021 hat das Finanzgericht (FG) Köln entschieden (Az. 9 K 1260/19), dass im Falle der Erzeugung von Strom in KWK-Anlagen und bei seinem dezentralen Verbrauch keine Umsatzsteuer entsteht. Je nach Ausgangssituation und Rolle gibt es für Netzbetreiber und hoheitliche Anlagenbetreiber nun unterschiedliche Handlungsmöglichkeiten und -bedarfe.

Was ist zu tun?

Netzbetreiber sollten bei Umsatzsteuerfestsetzungen der Vergangenheit zu diesem Themenkreis soweit möglich die Bestandskraft durch Einspruchseinlegung hindern. Mit dem Einspruch können sie das Ruhen des Verfahrens bis zur Entscheidung des Bundesfinanzhofs (BFH) und im Übrigen die Aussetzung der Vollziehung der Steuerfestsetzung beantragen.

Hoheitliche Anlagenbetreiber mit Eigenverbrauch, insbesondere Abwasserentsorger, sollten weiterhin keine Kürzungen ihrer KWK-Zuschläge akzeptieren, sondern die Auszahlung der gekürzten Beträge einfordern, auch um Verzugszinsen zu sichern. Zudem ist darauf zu achten, dass offene Forderungen (vor allem aus der Vergangenheit) nicht verjähren. Eine entsprechende Verzichtserklärung des Netzbetreibers oder Mahn- bzw. Klageverfahren können verhindern, dass Verjährung eintritt. Mit Ablauf des 31.12.2021 werden beispielsweise die offenen Forderungen verjähren, die bis zum 31.12.2018 entstanden sind. Bezogen auf den KWK-Zuschlag ist darauf zu achten, dass monatliche und jährliche Abrechnungen der KWK-Zuschläge zu unterschiedlichen Verjährungen führen können. Hier ist eine Prüfung im Einzelfall erforderlich.

Hintergrund des Verfahrens

Ausgangspunkt ist eine Änderung des Umsatzsteuer-Anwendungserlasses (UStAE) vor einigen Jahren durch das Bundesministerium für Finanzen (BMF). Davon betroffen war die umsatzsteuerliche Behandlung der KWK-Strommenge, die in hoheitlichen Anlagen erzeugt und vor Ort verbraucht wird. In Ziff. 2.5 Abs. 17 Satz 3 UStAE führt das BMF aus, dass umsatzsteuerrechtlich anzunehmen sei, die gesamte selbst erzeugte und dezentral verbrauchte KWK-Strommenge werde an den Netzbetreiber fiktiv geliefert und von diesem an den Anlagenbetreiber zurückgeliefert.

Dieses Verständnis des BMF steht im Widerspruch zum ausdrücklichen Wortlaut des § 1 Abs. 1 Nr. 1, § 3 Abs. 1 UStG. Der setzt eine tatsächliche Lieferung als eine Verschaffung von Verfügungsmacht über den betroffenen Gegenstand voraus. Das BMF konstruierte einzig für umsatzsteuerliche Zwecke die Fiktion einer Hin- und Rücklieferung der KWK-Strommenge (Ziff. 2.5 Abs. 17 Satz 5 UStAE). Als Verwaltungsanweisung entfaltet der UStAE innerhalb der Finanzbehörden jedoch Bindungswirkung und die Finanzämter setzten ihn entsprechend um. Die Netzbetreiber waren damit gezwungen, für fiktive Rücklieferung von KWK-Strom Umsatzsteuer zu erheben. Für hoheitliche Betreiber von KWK-Anlagen zum Eigenverbrauch hatte das teilweise verheerende Folgen. Denn einige Netzbetreiber bezahlten den hoheitlichen Anlagenbetreibern nicht mehr den vollen KWK-Zuschlag nach den Vorgaben des jeweiligen Kraft-Wärme-Kopplungsgesetzes (KWKG) aus, sondern der Zahlungsbetrag wurde schlicht um eine Position „Umsatzsteuer für fiktive Rücklieferung“ gekürzt. Hoheitsträger sind in Ausübung ihrer hoheitlichen Tätigkeit umsatzsteuerlich keine Unternehmer und insoweit nicht zum Vorsteuerabzug berechtigt. Ihnen gegenüber führte dies im Ergebnis zu einer Kürzung des (gesetzlich angeordneten) KWK-Zuschlags.

Wer ist betroffen?

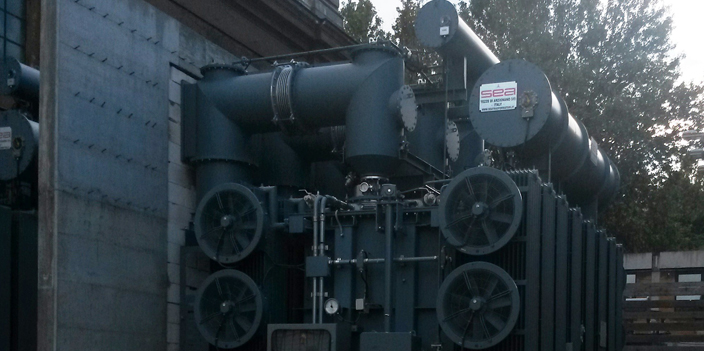

Nach unserem Kenntnisstand waren zunächst vor allem die Abwasserentsorger betroffen. Auf ihren Kläranlagen betreiben sie oftmals Blockheizkraftwerke, die nach dem KWKG gefördert werden; nicht selten betreiben sie relativ große KWK-Anlagen. Hier erzeugen und verbrauchen sie große Strommengen, da der Betrieb von Kläranlagen stromintensiv ist. Der Anspruch der Abwasserentsorger auf die Zahlung des KWK-Zuschlages umfasst damit erhebliche Summen mit der Konsequenz, dass es aufgrund der Umsetzung des UStAE in der Vergangenheit zu nicht hinnehmbaren Kürzungen des KWK-Zuschlags kam. Da Abwasserentsorger als Hoheitsträger keine Gewinne erzielen, sondern lediglich kostendeckend und im Interesse der Allgemeinheit und insbesondere des Gebührenzahlers agieren, fehlten Einnahmen, die sonst – zugunsten der Allgemeinheit – kostendeckend eingesetzt worden wären.

Wer ist verantwortlich?

Die Netzbetreiber waren im Verhältnis zur Finanzverwaltung als Steuerpflichtige betroffen und haben die Umsatzsteuerbelastung an alle Anlagenbetreiber „durchgereicht“. Die Anlagenbetreiber selbst konnten sich mangels Steuerpflicht nicht gegen die Finanzverwaltung zur Wehr setzen und waren auf das Handeln der Netzbetreiber angewiesen. Ging ein Netzbetreiber aber nicht gegen die fehlerhafte Ansicht der Finanzverwaltung vor, sah sich der Anlagenbetreiber gezwungen, die Auszahlung des vollständigen KWK-Zuschlags auf dem Zivilrechtsweg durchzusetzen.

Die Wasser- und Energiewirtschaft hofften lange, dass das BMF sich einsichtig zeigt. Die Branchenverbände hatten mehrfach und erfolglos versucht, auf die Finanzverwaltung einzuwirken und beispielsweise zumindest eine Ausnahme für Hoheitsträger ergänzend in den UStAE aufzunehmen.

Der aktuelle Stand

Aufgrund der wirtschaftlichen Bedeutung waren einzelne Abwasserentsorger – auch wegen der drohenden Verjährung – gezwungen, gegen Netzbetreiber im Gerichtsweg vorzugehen. Umgekehrt klagten Netzbetreiber – ebenso vor dem Hintergrund drohender Verjährungen – nicht gekürzte Umsatzsteuerforderungen auf dem Zivilrechtsweg bei den Anlagenbetreibern ein. Nach unserem Kenntnisstand wählte lediglich ein Netzbetreiber den Weg vor die Finanzgerichte.

Das 2. Quartal 2021 war für viele dieser Verfahren der erste „High Noon“. In zwei Zivilgerichtsverfahren und dem Finanzgerichtsprozess fanden die mündlichen Verhandlungen statt und es ergingen erste Urteile – mit einem erstaunlichen Zwischenstand. Zwei Landgerichte übernahmen die verwaltungsinternen Vorgaben der Finanzverwaltung, ohne das Gesetz zu prüfen und entschieden zulasten der Abwasserentsorger. Gegen die Urteile wurde in allen Verfahren Berufung eingelegt. Das FG Köln hingegen gab dem Netzbetreiber Recht. Mangels Lieferung von Strom kommt es nach Auffassung des Gerichts zu keiner Umsatzsteuerentstehung. Die Finanzverwaltung hat gegen das Urteil nach Auskunft der Geschäftsstelle des 9. Senats Revision eingelegt, das Verfahren ist unter dem Aktenzeichen XI R 18/21 beim BFH anhängig. Die Entscheidung des BFH wird nun mit Spannung erwartet.

Ansprechpartner*innen Steuern: Rudolf Böck/Meike Weichel

Ansprechpartner*innen KWK; Wasser/Abwasser: Ulf Jacobshagen/Dr. Markus Kachel; Daniel Schiebold/Beate Kramer